2020年から年末調整の書類の様式が変更となり、読み解くのが難しい申告書類となりました。

また、給与所得控除改正があり、控除額が減少し、その代わりに基礎控除が38万円から48万円になります。

会社から渡された用紙を見てもどこに何を書けばいいのか分かりづらい、という人が多数出ているようです。

そこで今回は、「とにかくどこに何を埋めればいいのか」という人向けの解説を行います。

提出しなければいけない年末調整書類

全員提出しないといけないもの

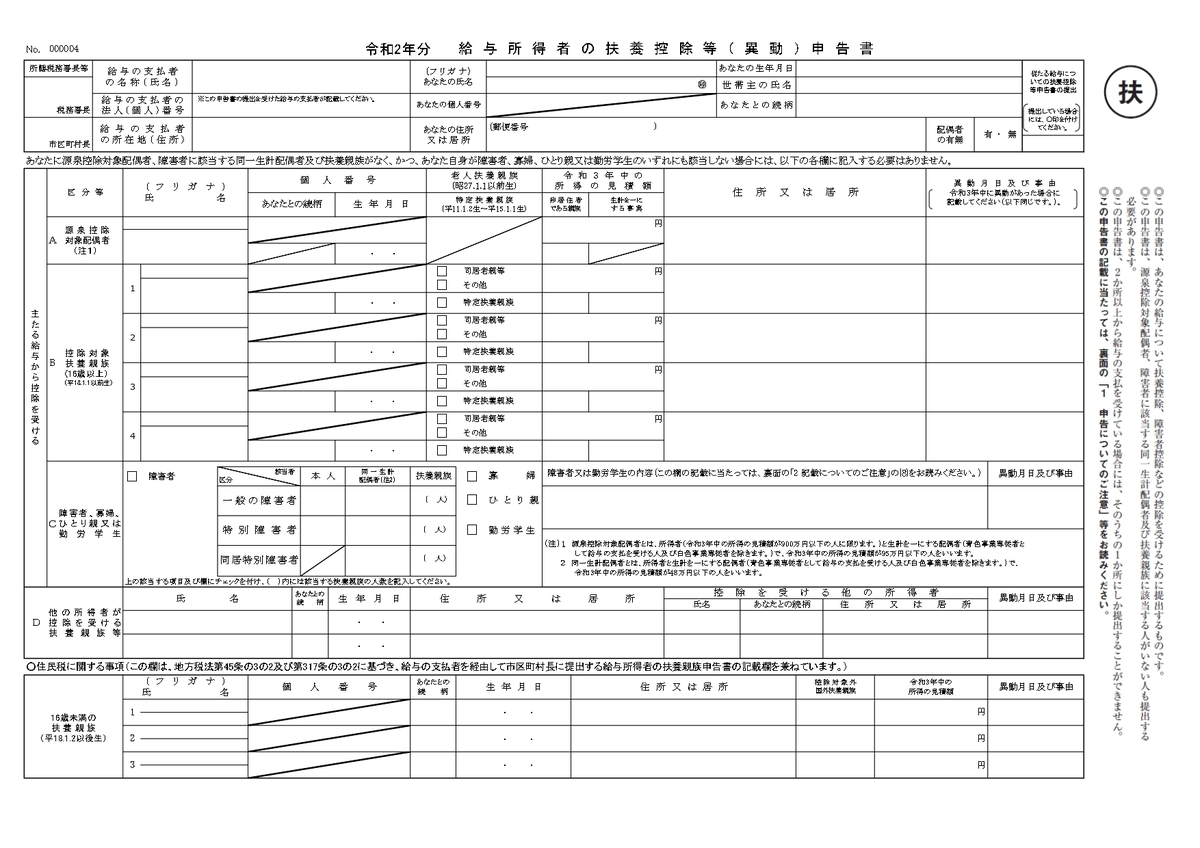

- 令和2年分 給与所得者の扶養控除等(異動)申告書

年末調整を受ける人全員が提出するもの

- 令和2年分 給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

- 令和2年分 給与所得者の保険料控除申告書

- 住宅借入金等特別控除申告書

令和2年分 給与所得者の扶養控除等(異動)申告書

- 住所・氏名を記入する

- 市区町村長 (自分の住所地の市区町村を記入)

- 給与の支払者の名称 (勤務先の名称です)

- 給与の支払者の法人 (個人)番号(勤務先の法人番号です。)

- あなたの氏名・個人番号・住所・生年月日・世帯主の氏名・続柄 (自分の名前とマイナンバー、住所を記入、押印しましょう。世帯主が自分の場合は世帯主の氏名の欄にも自分の名前を書き、続柄を「本人」とします)

- 従たる給与についての扶養控除等申告書の提出 (2か所以上から給与の支払を受けている人が、他の給与の支払者に「従たる給与についての扶養控除等申告書」を提出している場合に〇を付けます。)

給与所得者の基礎控除申告書の記入

まだ貰っていない分まで含め、給与明細書を参考にして見積もった2020年1月から12月分の収入金額を記入。

・給与所得の所得金額は申告書の裏面「4(1)」を参照して記入。

・給与所得以外の所得(以下参照)の合計額を記入。

1.事業所得:収入金額-必要経費

2.雑所得:公的年金等の収入金額-公的年金等控除額or収入金額-必要経費

3.配当所得:収入金額-負債利子

4.不動産所得:総収入金額-必要経費

5.退職所得:(収入金額-退職所得控除額)×1/2

6.上記以外

譲渡所得:収入金額-(取得費+譲渡費用)-特別控除額(50万円限度)※所有期間と売ったもので計算方法が異なる

山林所得:収入金額-必要経費-特別控除額(50万円限度)

一時所得:収入金額-必要経費-特別控除額(50万円限度)

利子所得:収入金額

※申告分離課税を選択した上場株式等に係る配当所得や譲渡所得は含まず

・所得金額が自分はどこに当てはまるか判定し、アルファベッドを区分Ⅰに記入。

・「控除額の計算」の表を参考に基礎控除の額を記載。

給与所得者の配偶者控除等の申告書の記入

配偶者の氏名、個人番号(マイナンバー)、生年月日を記入。

・配偶者の本年中の合計所得金額の見積額を計算して記載。

・配偶者の給与所得の収入金額を記入。収入金額が103万円(所得48万円)を超える場合は、源泉徴収票等の証明書(写)を添付する必要あり。

・給与所得以外の所得の合計額を記入。

・所得金額が配偶者はどこに当てはまるか判定し、数字を区分Ⅱに記入。

・「控除額の計算」の表を参考に配偶者控除または配偶者特別控除のどちらか片方に額を記載。

所得金額調整控除申告書の記入

給与等の収入金額が850万円を超える人は、税負担が増えることになります。

そこで、子育てや介護に対して配慮する観点から、

〇本人が特別障害者に該当する

〇同一世帯内に23歳未満の扶養親族

〇特別障害者である同一生計配偶者もしくは扶養親族

がいる人については、負担が増えることがないよう、所得金額を調整する制度が設けられました。

・障害者や扶養家族の年齢などにより当てはまるものにチェック。

・同一生計配偶者または扶養親族の氏名と個人番号、生年月日、続柄、収入を記載。

※扶養親族等は一人でもいれば調整控除に該当するため、全員分記載する必要なし

※1人の子供を夫婦両方の年末調整で記載できる。

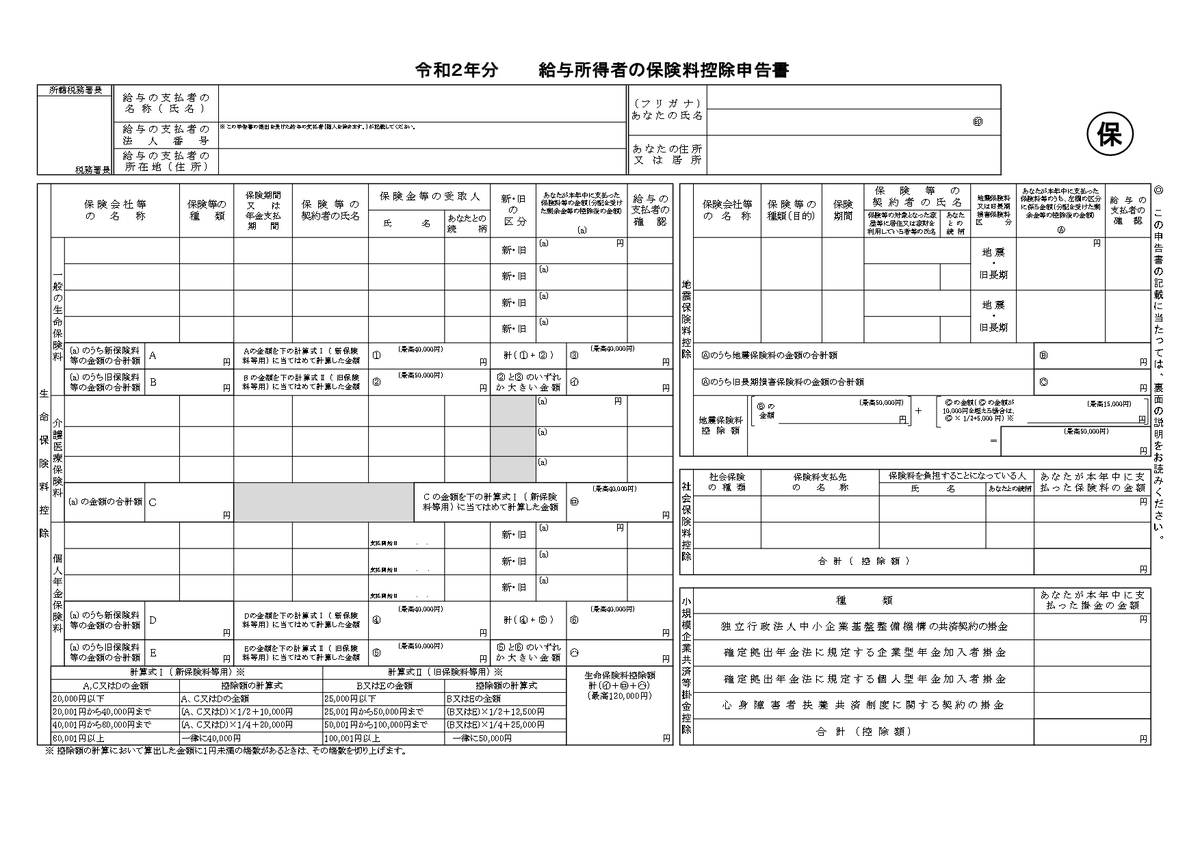

給与所得者の保険料控除申告書、住宅借入金等特別控除申告書

生命保険料控除額の記入

・保険会社から届く保険料控除証明書を見て記載します。

・一般生命保険料の、保険金等の受取人は、自分自身もしくは自身の配偶者、親族である必要があります。

・介護医療保険料は、平成24年(2012年)1月1日以降に契約した介護保険料が対象です。保険契約が5年未満のものは対象外になります。

・個人年金保険料は、年金を受け取る人が保険料を支払う本人またはその配偶者である必要があります。保険料の支払期間は10年以上でなければなりません。

地震保険料控除額等の記入

〇地震保険料控除

・居住用の住宅や家財の保険を目的にしている地震保険が対象です。

・保険会社から届く保険料控除証明書を見て記載します。

社会保険料控除

・生計を共にしている家族の社会保険料を支払った場合などに受け取ることができる所得控除です。

・対象となる金額は1月から12月の1年間(全額)です。

・金額の上限はありません。

・国民年金や国民年金基金を支払った場合は社会保険料控除証明書の添付が必要です(控不可)。

小規模企業共済等掛金控除

・iDeCo(個人型確定拠出年金)の掛金など、直接支払った「共済契約」や「個人型年金」、「心身障害者不要共済制度」の掛金を支払った場合に受けることができる控除です。

・金額の上限はありません。

・小規模企業共済は本人の掛金のみ対象です。

・「小規模企業共済掛金の払込証明書」の原本添付が必要です。

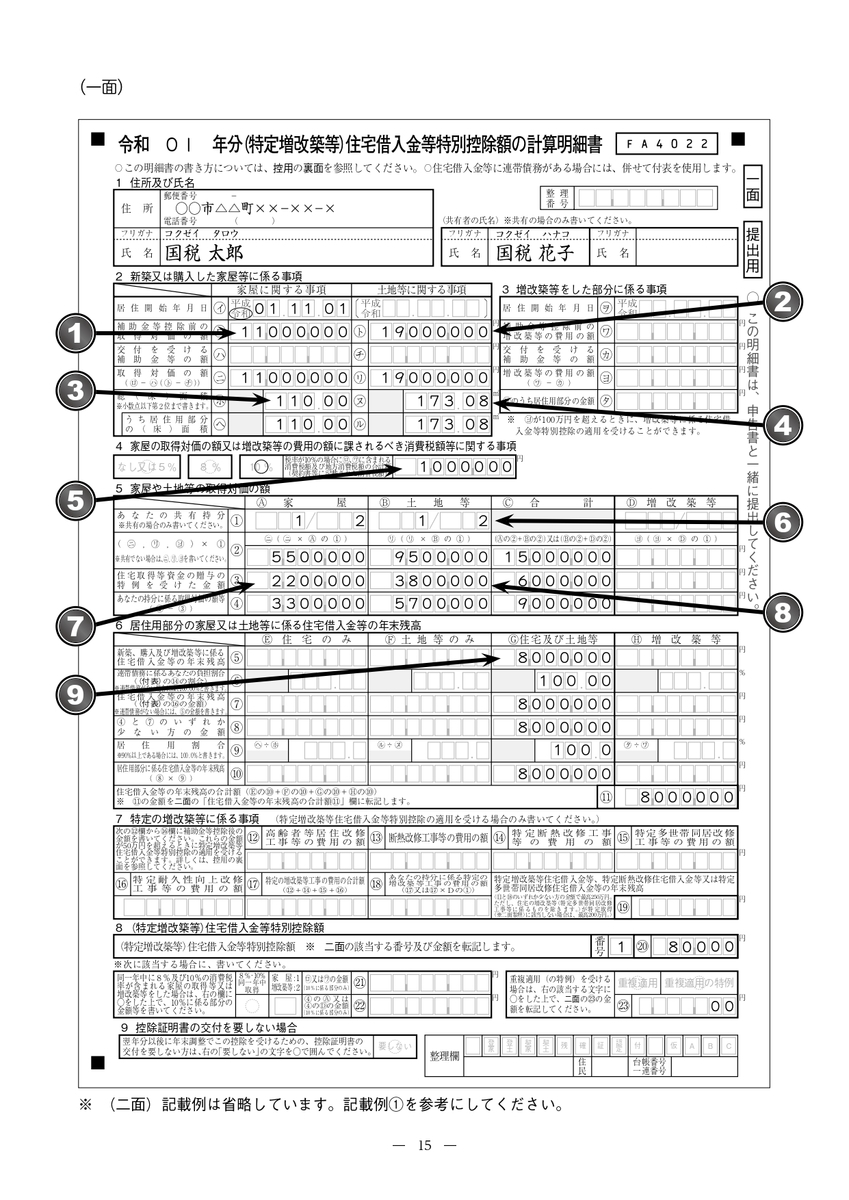

住宅借入金等特別控除申告書

初回の申告には確定申告で控除の適用を受ける必要があります。

初回の申告には確定申告で控除の適用を受ける必要があります。

初回の確定申告を行うと税務署から次年度以降の控除適用年数分の申告書がまとめて送付されるので、年末調整で住宅ローン控除を受けることができます。

年末調整時に、以下の2点を勤め先に提出します。

①住所地の税務署長が発行した「令和2年分(平成32年分) 給与所得者の(特定増改築等)住宅借入金等特別控除証明書」

②借入等を行った金融機関等が発行した「住宅取得資金に係る借入金の年末残高等証明書」

最後に

いかがでしたでしょうか。年末調整は難しく感じると思います。それは普段から税負担や社会保険料の負担が会社がやってくれているので意識が低くなっているからだと思います。

年に1度自分がどれくらい税金を納税しているのかや社会保険料をどのくらい負担しているのかをこの機会に把握してみましょう。