不動産投資といっても、様々な手法があり、得られる効果も大きく変わります。

だからこそ、はじめにご自身にとっての「不動産投資をする目的」を明確にしておくことが、重要です。

そうしなければ、目的に合わない投資スタイルを選んでしまい、途中で「こんなはずじゃなかった」ともなりかねません。

今回は、「不動産投資が適正」とか、逆に「こんな目的の人がこんな不動産投資法を選ぶとミスマッチに」といった例を紹介していきます。

「セミリタイア」や「副収入」を目的とする場合

まず、不動産投資を始めたい人で多いのが、「将来セミリタイア生活を送りたい」という目的の人です。

あるいはセミリタイアまでいかずとも、「不動産投資によって副収入を毎月得て、家計の足しにしたい」という目的の人も多いでしょう。

こうした目的の場合、月々のキャッシュフロー(家賃収入から、ローン返済額や管理費などの支出を引いた額)をいかに大きくするかがポイントになりますので、

物件価格が割安で高利回り運用が可能な「築古」「郊外」の戸建てや分譲マンション、あるいは低価格で買える木造・軽量鉄骨アパートなどが狙い目となります。

セミリタイアが目的なら、こうした高利回り物件を何件も買い増していき、家賃収入の合計で生活できるようになることを目指します。

但し、こうした割安=高利回り物件は、入居者ニーズが低い場合が多いので、空室を抑えるための『賃貸経営能力』を身につける必要があります。

もし、自身の個人属性が高くて高額ローンを借りれたり、まとまった資金が手元にある場合は、1棟収益のRCマンションを購入する手もあります。

これなら1棟で100万円以上の家賃収入を毎月得ることも可能なので、うまくいけばそれ1棟でセミリタイアできます。

ただし投資規模が大きいだけに、失敗した際の損失規模もかなり大きくなるので、こちらに関しても、知識や経験が必要になります。

物件を『安く買って、高く売る』ことでキャピタルゲインを得る方法もあります。

ただし、将来の価格を予想することは誰にもできないと考えると、不動産投資は基本的に定期的な家賃収入という『インカムゲイン』を得ることを目的とし、キャピタルゲインはあくまでプラスアルファぐらいの戦略で考えるべきです。

www.osaka1roommansion.com

また、逆に、セミリタイアを目的とする場合にミスマッチとなりやすいのが、区分マンション投資です。

こちらだと、キャッシュフローが大きくはプラスになりにくく、セミリタイアまでの時間もかかります。

将来の「資産構築」や「年金対策」が目的の場合

「ローン完済後や定年退職後までにまとまった資産を構築する」

「老後の生活資金の足しにする」

「私的年金を作る」

というのが目的であれば、今度は区分マンションが有力な選択肢となります。

区分マンションは、不動産投資会社の投資商品としてスキームが確立されていることが多く、その場合フルローンが組みやすく、かつ家賃保証を付けられることも少なくありません。

それらの恩恵を受けることで、ほぼ手間なし・専門知識なしで運用していける点が大きな魅力です。だから本業の片手間に行うのにもぴったりでしょう。

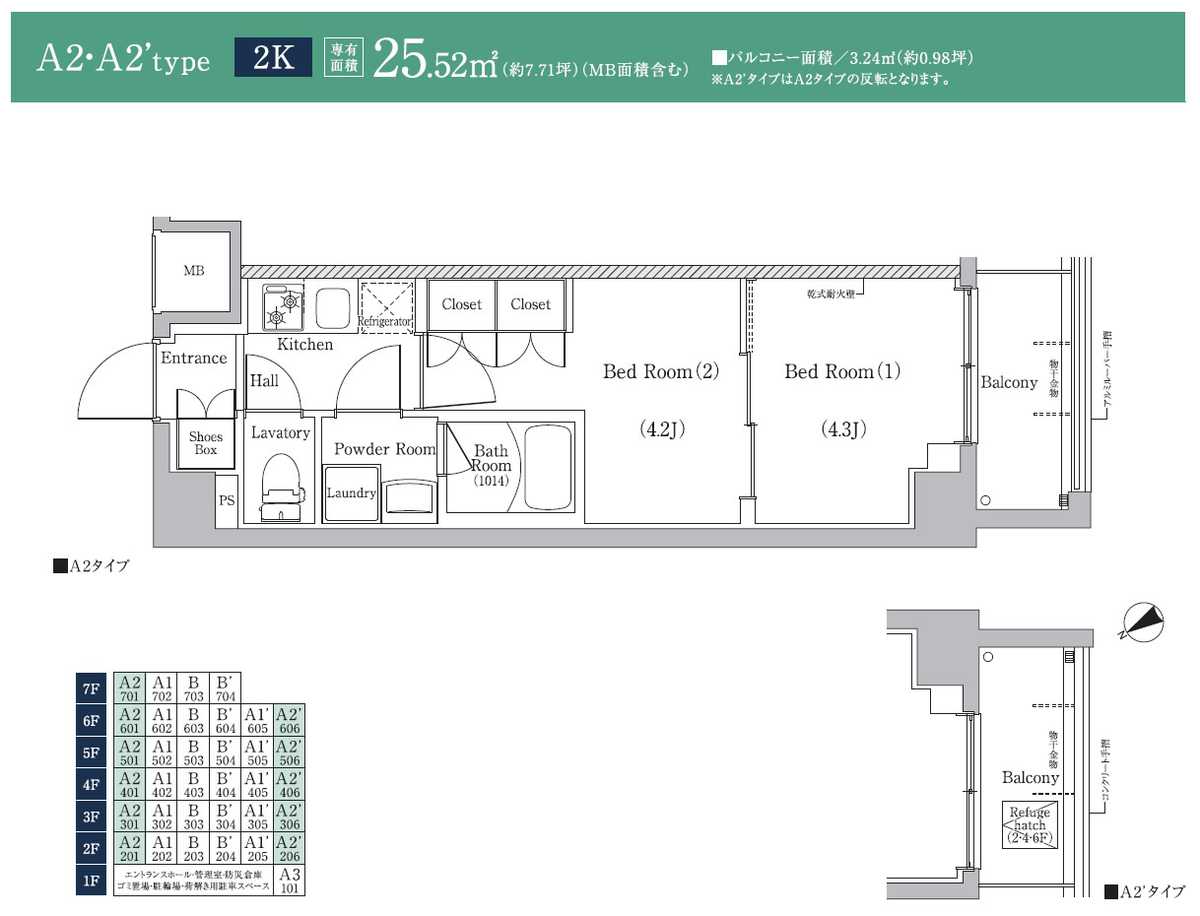

よりリスクを減らしたいなら、単身世帯の賃貸需要の高いワンルームマンションぐらいの広さで、地価が暴落する可能性の低い、都心の物件を選ぶのがおすすめとなります。

その場合、物件価格は1,500~2,000万円くらいになるが一般的です。

それを月々1万円ほどのキャッシュフローで運用し、ローンを完済後にローンのないマンションが自己資産となり、以降は年間70~80万円ほどの家賃収入が丸々得られるというのが一般的なモデルです。

こうした投資用ワンルームマンションを2件、3件と複数戸所有するオーナー様も非常に多いです。

もし年齢が50歳を過ぎたりしていて、これから老後資産を構築したいという場合は、200~800万円くらいの低額で買える郊外や築古の区分マンション・戸建て、あるいは小規模の木造・軽量鉄骨アパートを現金購入して賃貸に回す方法があります。

リフォームや賃貸管理などそれなりに不動産経営にコミットする必要は出てくるでしょうが、これならローン返済のリスクを負うことなく、年間20~80万円くらいの家賃収入を得ることが可能になります。低額で買える高利回り不動産でも、利回りは10%前後です。

ミスマッチの例としては、数十年後の資産構築が目的なのに、手前のキャッシュフローや高利回りに目を奪われ、築年数が経過した築古物件を買ってしまうことです。

ローン完済時に築年数が60年を超えていたりすると、その後の賃貸経営で家賃収入をバリバリ上げ続けるが難しくなる可能性があるからです。

また高利回りに惹かれ、エリアを選ばず地方・郊外に物件を買ってしまうことも、重大なミスマッチになり得ます。

ローンを完済する頃にはそのエリアの賃貸需要が大きく下がり、賃料を当初の半分以下にしないと客付けできないとか、何ヶ月も連続で空室が発生してしまうといった事態が考えられるからです。

「保険」や「節税」が目的の場合

また、不動産投資を生命保険代わりにしたいという人もいます。

物件を住宅ローンで購入する場合、購入者は団体信用生命保険に加入します。

もし、購入者が死亡もしくは高度障害などで返済不能になった場合、団信が残債の全てを肩代わりしてくれます。

よってローンのない物件が手元に残り、それが生命保険代わりになるというわけです。それを売却したり、賃貸経営に回し続けることを考えると、なるべく最初に築浅の物件を購入した方が、“生命保険効果”は高くなります。

www.osaka1roommansion.com

中には不動産投資を「節税」目的で行う人もいます。

不動産経営にかかる経費よって赤字が生じた場合、本業などの課税所得から赤字分を差し引くことができ、実質的な節税となります。

www.osaka1roommansion.com

節税が目的の場合、減価償却費を多く計上できる新築物件がセオリーとなりますが、それでも赤字を計上できるのは当初15年くらいまでが常識的な範囲となるでしょう。

節税できなくなった段階ですぐ売却したとしても、売却価格は購入価格より下がるのが普通なので、節税分と売却損とで同じくらいになることが少なくありません。

そう考えると、不動産投資を節税だけを目的に行うのはあまり得策とはいえず、節税はあくまで長期保有する場合のオプションくらいに考えるのが賢明でしょう。

このように、目的が変われば選ぶべき不動産投資のスタイルも変わり、それを間違えると大きなミスマッチも起こり得ます。

不動産投資をはじめようと思っている方は『価格』や『利回り』が先行しますが、

本当に重要なことは『投資家自身の投資の目的』を明確にすることこそが、

不動産投資成功の大きな第一歩といえます。

逆に『価格』・『利回り』のみで購入し、自分の投資の目的がアバウトな人はすぐに撤退を余儀なくされることでしょう。

投稿者 PM担当:大森

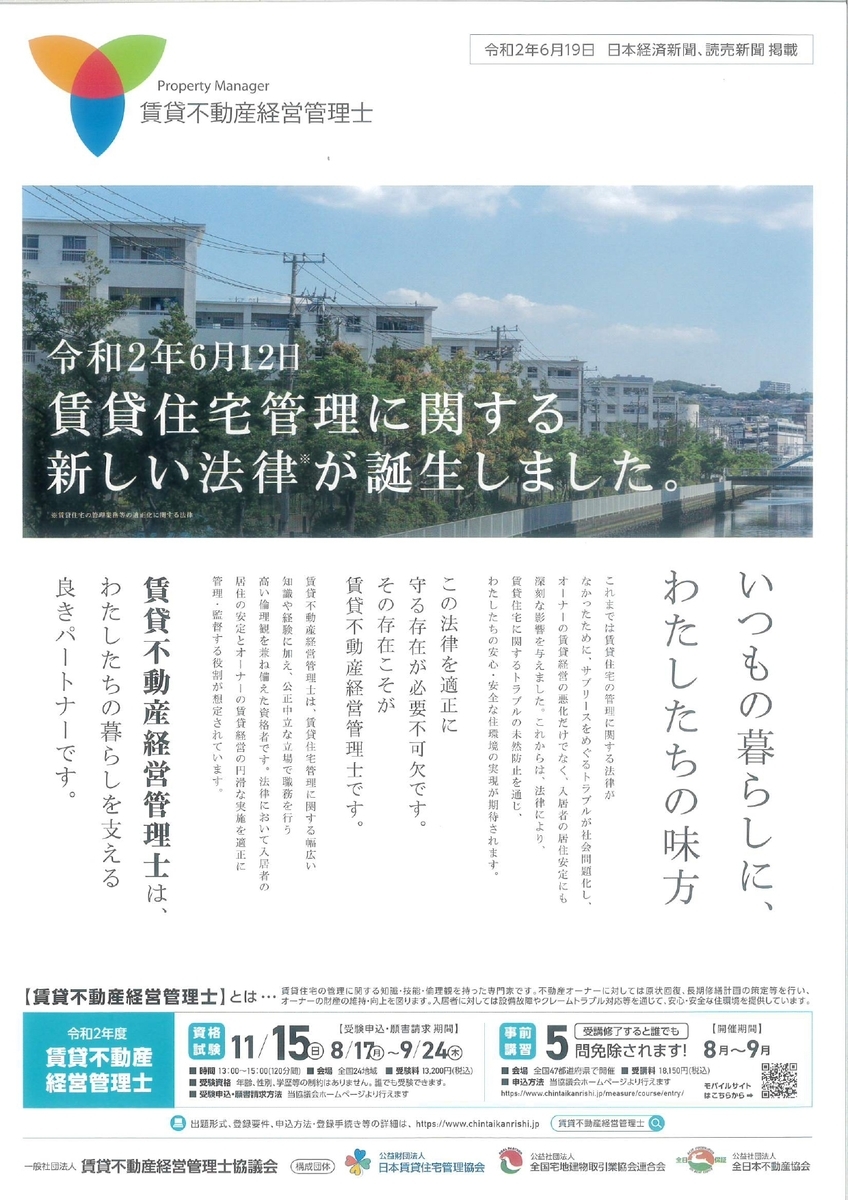

今年6月に

今年6月に